Rechenhilfen sind nützlich

Neben den weitverbreiteten Rechnern zum Kreditvergleich stehen Ihnen auch zahlreiche Rechner als Hilfe zur Planung zur Verfügung. Da der Kauf eines Einfamilienhauses oder einer Eigentumswohnung für die meisten ein einmaliges Erlebnis ist, sind diese Rechenhilfen sehr sinnvoll. Sie unterstützen Sie dabei, die anfallenden Kosten richtig einzuschätzen und keine Posten zu vergessen. Außerdem erhalten Sie einen genauen Überblick darüber, wie sich verschiedene Konditionen bei der

Baufinanzierung auf die monatliche Rate und die Gesamtfinanzierungsdauer und -kosten auswirken.

Folgende Darlehensrechner stehen unter anderem zur Wahl:

- Kauf- und Mietrechner zeigen Ihnen, ob sich ein Eigenheim für Sie auch finanziell rechnet oder Sie als Mieter günstiger leben.

- Haushaltsrechner helfen Ihnen zu ermitteln, welchen Betrag Sie monatlich für die Immobilienfinanzierung aufwenden können.

- Budgetrechner verschaffen einen Überblick darüber, wie hoch das Immobiliendarlehen sein kann, dass Sie zuverlässig bedienen können.

- Baukostenrechner unterstützen Sie dabei, die anfallenden Baunebenkosten zu ermitteln.

- Grundbuch- und Notarkostenrechner machen diesen Ausgabenpunkt transparent.

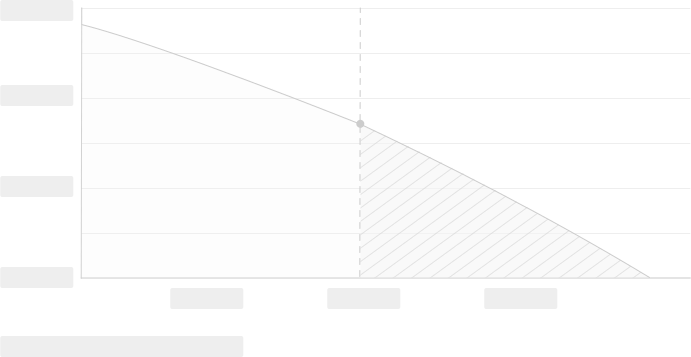

- Tilgungsrechner ermöglichen den Vergleich verschiedener anfänglicher Tilgungssätze.

- Vorfälligkeitsentschädigungsrechner helfen bei der Entscheidung, ob es bei sinkenden Zinssätzen sinnvoll ist, einen bestehenden Baukredit vorzeitig abzulösen und durch ein günstigeres Darlehen zu ersetzen.

Schritt für Schritt zum Eigenheim

An erster Stelle steht die Ermittlung des monatlichen Budgets. Spontan kann kaum jemand die Summe nennen, die er monatlich für ein Immobiliendarlehen aufwenden kann. Mit einem Darlehensrechner zur Ermittlung der Haushaltskosten kennen Sie innerhalb von Minuten die konkrete Summe. Der Rechner unterstützt Sie dabei, keine Ausgabe zu vergessen.

Tipp: Die Ermittlung des Hausbudgets ist besonders wichtig. Können Sie Ihrem Bankberater Ihre Einnahmen und Ausgaben genau benennen, kann der das Angebot gezielt auf Ihre Bedürfnisse zuschneiden. Ansonsten rechnet die Bank mit sogenannten Haushaltspauschalen, um einen annähernden Wert zu erhalten. Diese Beträge können jedoch von Ihrer persönlichen Situation deutlich abweichen.

Wie viel Darlehen darf es sein?

Wenn Sie Ihr persönliches Budget für die Immobilienfinanzierung kennen, ermitteln Sie leichter, wie viel Haus Sie sich leisten können. Diese Formel zur Berechnung der maximalen Darlehenssumme hat sich bewährt. Die monatliche Rate, Zinssatz und Tilgungssatz ergeben zusammen die maximale Darlehenssumme.

Die maximale Darlehenssumme plus Ihr Eigenkapital ergibt den Betrag, den die Immobilie inklusive aller Nebenkosten kosten darf. Mit einem Darlehensrechner können Sie verschiedene Zins- und Tilgungssätze komfortabel durchspielen und müssen nicht zu Papier und Taschenrechner greifen.

Tipp: Ermitteln Sie unbedingt Ihre maximale Darlehenshöhe mit verschiedenen Zinssätzen. So wissen Sie genau, wie verschiedene Zinssätze sich auswirken, und vermeiden böse Überraschungen, falls der Marktzins deutlich gestiegen ist, wenn Sie eine Anschlussfinanzierung benötigen. Planen Sie ausreichend finanziellen Spielraum ein und verzichten Sie darauf, die mögliche Summe komplett auszureizen.

Darlehensrechner zum Kreditvergleich

Sie finden online Darlehensrechner, um für einen Immobilienkredit den günstigsten Anbieter zu finden, zum Beispiel den

persönlichen Zinsrechner von Interhyp. Sie geben die folgenden Angaben ein und der Darlehensrechner vergleicht die Konditionen von vielen verschiedenen Banken für Sie:

- Kaufpreis

- Objektart (Einfamilienhaus, Eigentumswohnung, nur Grundstück)

- Gewünschte Darlehenssumme

- Eigenkapital

- Gewünschte Höhe der monatlichen Rate oder anfänglicher Tilgungssatz

- Postleitzahl der möglichen Immobilie

Anhand dieser Angaben vergleicht das Programm der Anbieter die Konditionen der verschiedenen Banken und zeigt Ihnen eine Übersicht der ausgewählten Angebote von günstig bis teuer.

Hinweis: Viele Anbieter fordern die Eingabe Ihrer persönlichen Daten wie Name, Adresse, Telefonnummer und Geburtsdatum, bevor Sie Ihnen die Ergebnisse anzeigen oder zusenden. Lesen Sie die Hinweise zum Datenschutz. Manche Angebote bieten einen ersten Vergleich ohne Eingabe von persönlichen Daten wie Namen oder Adresse, etwa der Zins-Check von Interhyp.

Wie zuverlässig sind die Darlehensrechner?

Darlehensrechner zum Kreditvergleich eignen sich vor allem für einen ersten Marktüberblick. Denn die angebotenen Konditionen gelten oft für einen Modellkunden mit bester Bonität und gesichertem, vergleichsweise hohem Einkommen. Ihre persönliche Situation kann anders bewertet werden – und wie eine Bank Ihre Bonität einschätzt, ist auch vom Unternehmen abhängig. Das bedeutet, dass die im Vergleich günstigste Bank Ihnen unter Umständen ein vergleichsweise teures Angebot unterbreitet. Dagegen kann das Angebot einer auf den ersten Blick teureren Bank für Sie persönlich günstiger ausfallen. Betrachten Sie die Darlehensrechner vor allem als Orientierung. Wichtig ist es immer, konkrete Angebote einzuholen und deren Konditionen zu vergleichen, was Interhyp gerne für Sie übernimmt. So finden Sie das beste Angebot für Ihre individuelle Immobilienfinanzierung.

Darlehensrechner schaffen Überblick

Darlehensrechner zum Vergleich von Immobilienfinanzierungen bieten Ihnen einen Marktüberblick. Bei einer Vermittlung erhalten Immobilienvermittler, die Darlehensrechner anbieten, in der Regel eine Provision von dem Kreditgeber, den der Kunde über diese Seite wählt. Sie sollten wissen: Für den Kunden ist der Vergleich und die Beratung bei Interhyp nicht mit Extrakosten verbunden. Interhyp bietet Ihnen einen umfangreichen Vergleich, denn wir haben Zugriff auf die Angebote von mehr als 500 Kreditinstituten.

Vorteile der Darlehensrechner

- Ein schneller Überblick über aktuelle Zinssätze zur Immobilienfinanzierung.

- Direkter Vergleich und Erstellung von Angeboten möglich.

Mögliche Nachteile der Darlehensrechner

- Die angezeigten Zinssätze können vom konkreten Angebot abweichen.

- Die Rechner dienen in der Regel zur ersten Orientierung.

Fazit:

Darlehensrechner unterstützen Sie bei der Planung Ihrer Immobilienfinanzierung und sind daher empfehlenswert. Auch Darlehensrechner zum Kreditvergleich sind oft sinnvoll. Sie geben Ihnen einen ersten Marktüberblick und zeigen, wie groß der Abstand zwischen günstigen und vergleichsweise hohen Zinssätzen liegt. Ihr individuelles Angebot kann im Einzelfall auch etwas anders ausfallen. Deshalb sollten Sie immer mehrere konkrete Angebote einholen und vergleichen, was über Interhyp leicht möglich ist. Wenn Sie ein entsprechendes Finanzierungskonzept vorlegen, kann Ihnen Ihre bevorzugte Bank auch ein weiteres Angebot machen. Verhandeln kann sich lohnen, denn durch die lange Laufzeit einer Immobilienfinanzierung machen kleine Zinsunterschiede oft mehrere Tausend Euro aus.