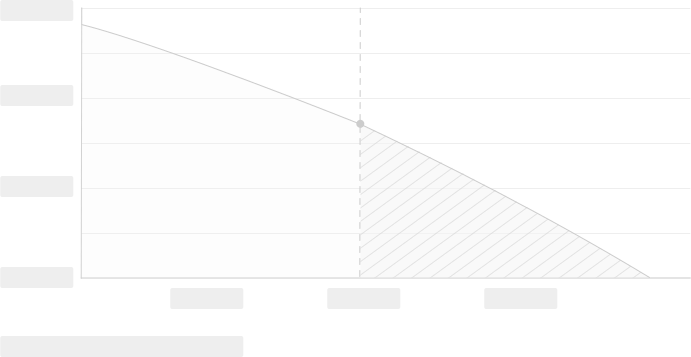

Gesamtlaufzeit (Prognose)

29 Jahre, 2 Monate

Auf Basis folgender Eckdaten

Nach 10 Jahren Sollzinsbindung

Nach Ablauf der Sollzinsbindung können Sie bei der bisherigen Bank zu einem neuen Zinssatz weiterfinanzieren, zu einem neuen Kreditgeber wechseln oder das ausstehende Darlehen aus Eigenmitteln ablösen.

Repräsentatives Beispiel

Repräsentatives Beispiel für Commerzbank AG, bei Vermittlung durch Interhyp AG, Domagkstraße 34, München, Bonität vorausgesetzt. 3,44 % geb. Sollzins / 3,5 % effektiver Jahreszins / 10 Jahre Sollzinsbindung / Darlehensbetrag 400.000 €. Gesamtanzahl der Raten: 350, Darlehenslaufzeit: 29 Jahre und 2 Monate, Höhe der Rate: 1.813 €. Zu zahlende Gesamtsumme 633.762 €. Erstrangige Besicherung des Darlehens durch Grundschuld oder Reallast erforderlich.

Häufig gestellte Fragen

Was ist der Unterschied zwischen Sollzinsbindung und Darlehenslaufzeit?

Was bedeutet Tilgung und Sondertilgung?

Warum ist Interhyp günstiger als mein Darlehensgeber?

Was erwartet mich bei der Beratung?

- die Vorbereitung auf den Immobilienkauf

- den Vergleich von 500 Finanzierungspartnern

- die Erstellung Ihres individuellen Finanzierungsplans, der optimal zu Ihnen passt

- die Prüfung staatlicher Fördermöglichkeiten

- die Zusammenstellung aller für Ihre Finanzierung notwendigen Unterlagen, die sie bei Ihrem Darlehensgeber vorlegen müssen

Welche Möglichkeiten zur Umschuldung gibt es?

Bei der Immobilienfinanzierung gibt es verschiedene Situationen, in denen üblicherweise eine Umschuldung stattfindet.

- Der häufigste Fall ist die Anschlussfinanzierung nach Ablauf der Zinsbindungsfrist für den bestehenden Kredit.

- Eine Umschuldung findet auch statt, wenn ein variables Darlehen in ein Annuitätendarlehen umgewandelt wird.

- Ebenfalls wird eine Umschuldung nötig, wenn ein laufender Kredit gekündigt wird, um ein im Vergleich günstigeres Angebot zur weiteren Finanzierung zu nutzen.

Umschuldung zur Anschlussfinanzierung

Forward Darlehen zur Umschuldung

Laufende Kredite umschulden

Wann wird eine Vorfälligkeitsentschädigung fällig?

Banken dürfen für die vorzeitige Ablösung von Immobiliendarlehen mit Zinsbindungsvereinbarung eine Vorfälligkeitsentschädigung verlangen. Das gilt zumindest dann, wenn die Laufzeit des Vertrags zum Zeitpunkt der Kündigung und Umschuldung weniger als zehn Jahre beträgt. Das bedeutet aber auch, dass es zahlreiche Möglichkeiten gibt, eine Umschuldung ohne Vorfälligkeitsentschädigung vorzunehmen. Dazu gehören folgende Varianten:

- Sie können eine Baufinanzierung umschulden, wenn Sie eine lange Zinsbindungsfrist von beispielsweise 15 Jahren vereinbart haben, und der Vertrag bereits länger als zehn Jahre läuft. In diesem Fall wird keine Vorfälligkeitsentschädigung fällig. Sie dürfen den Vertrag unter Einhaltung der vereinbarten Frist kündigen und umschulden. Als Umschuldungsrechner genügt ein einfacher Zins- oder Kreditrechner, der Ihnen die günstigsten Angebote für den neuen Ratenkredit zur Immobilienfinanzierung zeigt.

- In einigen Fällen ist die Widerrufsbelehrung für die Baufinanzierung fehlerhaft. Dann können Sie Ihre Baufinanzierung einfach umschulden. Wenn Sie den Kredit zurückbezahlen, darf die Bank keine Vorfälligkeitsentschädigung verlangen. Allerdings ist dieser Weg nicht leicht. Ohne die Unterstützung eines spezialisierten Anwalts ist es kaum möglich, das Ziel zu erreichen. Denn die Banken möchten nicht auf die Einnahmen aus der Vorfälligkeitsentschädigung verzichten.

Wie wird die Vorfälligkeitsentschädigung berechnet?

Wenn Sie eine Baufinanzierung vorzeitig zurückzahlen, verlangt die Bank eine Entschädigung. Es ist unerheblich, ob Sie die noch offene Darlehenssumme aus eigenen Mitteln aufbringen oder umschulden. Die Berechnung der Vorfälligkeitsentschädigung ist kompliziert. In die Ermittlung fließen der Zinssatz der Immobilienfinanzierung ein, die Restlaufzeit des Vertrags, die Höhe der noch offenen Darlehenssumme, mögliche Sondertilgungen sowie die Zinsen, die die Bank durch das Anlegen des Geldes einnehmen kann. Einen ersten Überblick erhalten Sie mit einem Umschuldungsrechner, der die Höhe der Entschädigung ermittelt. Den genauen Betrag erfahren Sie erst, wenn das Kreditinstitut die Entschädigungshöhe zum genauen Stichtag ausrechnet.

Umschulden trotz Vorfälligkeitsentschädigung – so gehen Sie vor

Planen Sie die günstigen Marktzinsen zu nutzen und möchten Sie Ihren Kredit oder Ihre Kredite umschulden? Hier erfahren Sie, wie Sie Schritt für Schritt zum Erfolg kommen.

- Holen Sie Vergleichsangebote ein, um zu erfahren, zu welchen Konditionen Sie eine Baufinanzierung erhalten. Ein Zins- oder Kreditrechner leistet für einen ersten Überblick gute Dienste. Hier können Sie die möglichen Zinsen leicht berechnen.

- Rechnen Sie aus, wie viel Sie durch die Umschuldung sparen können.

- Lassen Sie die Höhe der Vorfälligkeitsentschädigung für den aktuellen Baukredit von der Bank berechnen. Einen ersten Anhaltspunkt liefert der Rechner für die Vorfälligkeitsentschädigung.

- Vergleichen Sie nun die Höhe der möglichen Einsparungen mit den Kosten für die Vorfälligkeitsentschädigung.

- Lohnt sich eine Umschuldung trotz Entschädigung, suchen Sie einen neuen Anbieter.

- Mit der Bitte um die Berechnung der Entschädigung haben Sie Ihrer finanzierenden Bank signalisiert, dass Sie wechselwillig sind. Nutzen Sie diese Gelegenheit, um neu über die Konditionen der Baufinanzierung zu verhandeln. Vielleicht ist eine Umschuldung dank eines günstigeren Angebots unnötig.

- Schließen Sie zuerst den neuen Kreditvertrag ab. Entscheiden Sie sich bei einem niedrigeren Zinssatz für eine gleichbleibende Rate, erhöhen Sie die Tilgung. Damit zahlen Sie den Kredit schneller zurück. Bei einer niedrigeren Rate dagegen sinkt die monatliche Belastung, die Gesamtfinanzierungsdauer verkürzt sich nicht.

- Kündigen Sie die bestehende Finanzierung erst, wenn die Umschuldung durch eine neue Baufinanzierung abgesichert ist.

Bitte beachten Sie, dass diese Hinweise nur für langfristige Kredite zur Immobilienfinanzierung gelten. Bei einem Ratenkredit für Verbraucher, einem Autokredit oder für gewerbliche Kredite gelten andere Regeln.

Die Tücken der Umschuldung

Wenn Sie eine Umschuldung vornehmen möchten, schließen Sie einen komplett neuen Kreditvertrag ab. Deshalb erfolgt eine vollständig neue Einschätzung der Bonität. Während der Laufzeit der bisherigen Finanzierung kann sich Ihre Bonität verbessert oder verschlechtert haben. Es erfolgt in jedem Fall eine neue Schufa-Prüfung. Die Bonität hat einen großen Einfluss auf die gewährten Konditionen. Sicherheit gibt eine kostenlose Schufa-Selbstauskunft. Bei dieser Gelegenheit können gleich alle Einträge auf Richtigkeit geprüft werden. Zusätzlich zur Schufa-Auskunft benötigt die neue Bank folgende Unterlagen:

- Die aktuellen Einkommensnachweise müssen zur Bonitätsprüfung vorgelegt werden.

- Alle Unterlagen zum Objekt

- Einen Lageplan der Immobilie

- Eine Baubeschreibung

- Eine Aufstellung der gesamten Kosten für den Bau oder Kauf

- Grundbuchauszug

- Einheitswertschreiben des Finanzamts

- Baugenehmigung

- Flächenberechnung

- Versicherungsschein der Feuerversicherung

Umschulden verursacht Notarkosten

Wenn Sie eine Immobilienfinanzierung umschulden, tritt die neue finanzierende Bank an die Stelle der bisherigen. Diese Änderungen müssen wie damals beim Kauf in das Grundbuch eingetragen werden. Diese Aufgabe übernimmt ein Notar. Bei einer Umschuldung bestehen zwei Möglichkeiten:

- Löschung der Grundschuld und Neueintragung

- Abtretung der Grundschuld

Die Abtretung der Grundschuld von einem Kreditinstitut an das andere ist die elegantere Lösung. Denn hier fallen die Gebühren deutlich geringer aus. Allerdings muss der bisherige Kreditgeber der Abtretung zustimmen. In der Regel ist das kein Problem.

Umschulden oder nicht?

Sind Sie unsicher, ob sich eine Umschuldung für Sie lohnt? Die erfahrenen und gut geschulten Berater von Interhyp stehen Ihnen gern kostenlos und unverbindlich mit Rat und Tat zur Seite. Vergleichen Sie die Konditionen von über 500 verschiedenen Angeboten und gehen Sie die Umschuldung an. Das Sparpotenzial ist aufgrund der hohen Darlehenssummen und der langen Laufzeit enorm.