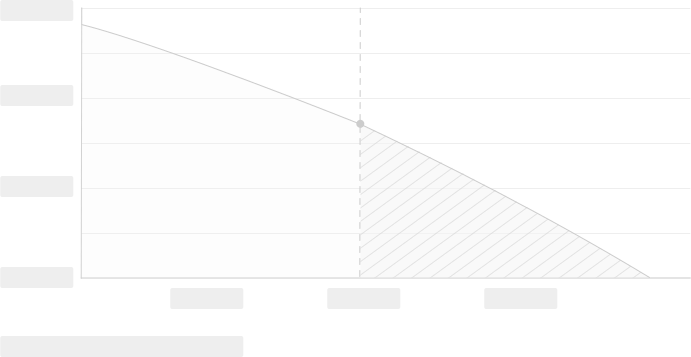

Gesamtlaufzeit (Prognose)

29 Jahre, 3 Monate

Auf Basis folgender Eckdaten

Darlehensbetrag386.280 €

Nach 10 Jahren Sollzinsbindung

Nach Ablauf der Sollzinsbindung können Sie bei der bisherigen Bank zu einem neuen Zinssatz weiterfinanzieren, zu einem neuen Kreditgeber wechseln oder das ausstehende Darlehen aus Eigenmitteln ablösen.

Repräsentatives Beispiel

Repräsentatives Beispiel für PSD Bank Hessen-Thüringen eG, bei Vermittlung durch Interhyp AG, Domagkstraße 34, München, Bonität vorausgesetzt. 3,44 % geb. Sollzins / 3,52 % effektiver Jahreszins / 10 Jahre Sollzinsbindung / Darlehensbetrag 386.280 €. Gesamtanzahl der Raten: 350, Darlehenslaufzeit: 29 Jahre und 2 Monate, Höhe der Rate: 1.751 €. Zu zahlende Gesamtsumme 612.123 €. Erstrangige Besicherung des Darlehens durch Grundschuld oder Reallast erforderlich.

Häufig gestellte Fragen zum Thema Tilgungsrechner

Was ist der Unterschied zwischen Sollzinsbindung und Darlehenslaufzeit?

Was bedeutet Tilgung und Sondertilgung?

Warum ist Interhyp günstiger als mein Darlehensgeber?

Was erwartet mich bei der Beratung?

- die Vorbereitung auf den Immobilienkauf

- den Vergleich von 500 Finanzierungspartnern

- die Erstellung Ihres individuellen Finanzierungsplans, der optimal zu Ihnen passt

- die Prüfung staatlicher Fördermöglichkeiten

- die Zusammenstellung aller für Ihre Finanzierung notwendigen Unterlagen, die sie bei Ihrem Darlehensgeber vorlegen müssen

Wie geht es weiter?

1. Unverbindlich anfragen

Direkt über das Antragsformular. Das verpflichtet Sie zu nichts und ist kostenlos.

2. Angebote besprechen

Innerhalb eines Werktages meldet sich Ihr Berater / Ihre Beraterin bei Ihnen. Nach der persönlichen Beratung zu Ihrem Vorhaben erhalten Sie maßgeschneiderte Angebote.

3. Einfach abschließen

Ihr Berater / Ihre Beraterin unterstützt Sie bei der Bereitstellung aller erforderlichen Unterlagen und regelt die Formalitäten mit dem Darlehensgeber. Sie erhalten den Finanzierungsvertrag zur Unterschrift.

Über den Tilgungsrechner

Die Restschuld in der Baufinanzierung

Die Mehrzahl der Kreditnehmer entscheidet sich für eine Zinsbindungsfrist von 5, 10 oder 15 Jahren. Eine längere Zinsbindung ist grundsätzlich möglich, allerdings macht der steigende Zinsaufschlag der Banken diese Möglichkeit eher unattraktiv. Eine Immobilie ist für die meisten Verbraucher eine einmalige Anschaffung für das ganze Leben. Nur die wenigsten Käufer sind in der Lage, Ihre Baufinanzierung innerhalb der vereinbarten Zinsbindungsfrist komplett zu tilgen. In der Regel bleibt eine Restschuld bestehen, für die eine Anschlussfinanzierung benötigt wird.

Was beeinflusst die Höhe der Restschuld?

Anschlussfinanzierung: Risiko Restschuld

Die Planungssicherheit während der Zinsbindungsfrist ist bei Annuitätendarlehen sehr hoch. Anders sieht es bei der Restschuld aus. Zwar lässt sich die Höhe der Restschuld mit dem Tilgungsrechner genau berechnen, aber niemand kann voraussehen, wie hoch die Zinsen für die Anschlussfinanzierung ausfallen. Das bedeutet, Sie wissen genau, welche Darlehenssumme Sie benötigen, um die Restschuld weiter zu finanzieren. Sie wissen aber nicht, wie hoch die marktüblichen Zinsen der Banken in 5, 10, 15 oder 20 Jahren ausfallen. Die Zins-Charts zeigen, wie stark sich die Zinsen im Verlauf der Jahre verändern können.

Zwar bewegten sich die Zinssätze in den letzten Jahren kontinuierlich abwärts, doch kann die Entwicklung auch komplett gegensätzlich ausfallen. Dann wird es schwer, die Rate zur Finanzierung der Restschuld zu tragen.

Restschuld so gering wie möglich halten

- eine möglichst hohe Anfangstilgung vereinbaren

- alle Möglichkeiten zur Sondertilgung nutzen

- die Tilgungshöhe dem Einkommen anpassen

Wie sich die Höhe der Anfangstilgung auf die Restschuld auswirkt, wissen Sie bereits. Eine weitere Möglichkeit, die Restschuld effektiv zu senken, ist die Sondertilgung. Viele Banken ermöglichen Ihnen, einmal jährlich einen bestimmten Betrag kostenfrei als Sondertilgung zu leisten. Wenn Sie das oben genannte Beispiel aufgreifen, sehen Sie wie sich eine Sondertilgung auf die Restschuld auswirkt. Bei einem Immobilien-Kredit mit einer Anfangstilgung von 2 % verbleiben nach 10 Jahren Zinsbindung 121.374 Euro. Mit einer Sondertilgung von 2.000 Euro pro Jahr (z. B. aus der Steuerrückzahlung) sinkt die Restschuld zum Ende der Sollzinsbindung auf 97.504 Euro. Es ist sehr empfehlenswert, bei der Baufinanzierung die Möglichkeit zur kostenlosen Sondertilgung mit der Bank zu vereinbaren und zu nutzen, um die Restschuld zu senken. Achten Sie beim Vergleichen der Angebote auf diesen Vertragsbestandteil. Das gilt durchaus auch für einen Ratenkredit.

Eine weitere Chance, die Restschuld zu verringern, besteht in der Anpassung der Tilgungshöhe. Viele Angebote der Banken erlauben Ihnen, während der Vertragslaufzeit die Tilgungshöhe ein- oder zweimal anzupassen. Während der Zinsbindungsfrist kann sich viel verändern. Nutzen Sie ein steigendes Einkommen, um durch einen höheren Tilgungsanteil die Restschuld zu minimieren.

Restschuld über Forward-Darlehen absichern

Hypothekenrechner - Darlehensvariablen schnell ermitteln

- Darlehensbetrag

- Auszahlungsdatum

- Häufigkeit der Ratenzahlung

- Dauer der Sollzinsbindung

- Gebundener Sollzinssatz

Darüber hinaus müssen Sie nur noch die anfängliche Tilgung vorgeben. Anschließend klicken Sie den Button „Berechnen“. Schon erhalten Sie im Ergebnis mitgeteilt, wie hoch Ihre monatliche Rate unter den entsprechenden Vorgaben ausfallen wird. Mit dem Hypothekenrechner haben Sie nicht nur eine gute Übersicht, sondern können darüber hinaus unter Eingabe verschiedener Zinssätze oder Laufzeiten alternative Kalkulationen vornehmen.

Im Ergebnis erhalten Sie nicht nur die monatliche Rate mitgeteilt, sondern darüber hinaus die Höhe der Restschuld zum Ende der Zinsbindung und welchen Betrag Sie am Ende der vereinbarten Zinsbindung bereits getilgt haben. Ebenfalls wird Ihnen übersichtlich angezeigt, wie die Gesamtlaufzeit des Darlehens ist und welche Summe die geleisteten Zinsen ausmachen. Der Hypothekenrechner ist demzufolge ein sehr gutes Hilfsmittel, wenn Sie die Immobilienfinanzierung möglichst optimal auf Ihre Situation und finanziellen Möglichkeiten abstimmen möchten.

Der Hypothekenrechner kann kostenfrei genutzt werden und ist unverbindlich. Sie müssen weder persönliche Angaben machen noch verpflichten Sie sich zu der Annahme etwaiger Angebote. Stattdessen handelt es sich um ein echtes Hilfsmittel, denn in wenigen Minuten können Sie sich eine Reihe wichtiger Eckdaten zu Ihrem späteren Darlehen anzeigen lassen.

Volltilgungsgrechner

Um Ihre Immobilienfinanzierung besser planen zu können, können Sie ein Volltilgerdarlehen aufnehmen. Mit Hilfe des Volltilgungsrechners von Interhyp lassen sich die monatliche Rate sowie die Tilgung berechnen, die Sie für die vollständige Begleichung Ihres Darlehens benötigen. Bereits mit wenigen Angaben kann Ihnen der Volltilgungsrechner einen Tilgungsplan für die Volltilgung Ihres Baudarlehens oder Ihrer Anschlussfinanzierung erstellen. Im Anschluss an die Berechnung, können Sie über den Rechner direkt eine Finanzierung bei uns anfragen. In der Beratung vergleichen die Finanzexpertinnen und -experten von Interhyp dann Darlehen von über 500 finanzierenden Partnern und finden das günstigste Angebot für Sie.

Lassen Sie sich beraten

Bevor Sie sich für ein Darlehen oder einen Ratenkredit entscheiden, lassen Sie sich von Experten beraten. Die Mitarbeiter von Interhyp vergleichen die Angebote von mehr als 500 Banken und beraten Sie ausführlich zu allen Fragen rund um das Thema Restschuld. Sie informieren Sie gerne kostenlos und unverbindlich über alle Möglichkeiten, die Restschuld am Ende der Zinsbindungsfrist zu minimieren und unterstützen Sie bei der Auswahl der Anschlussfinanzierung.