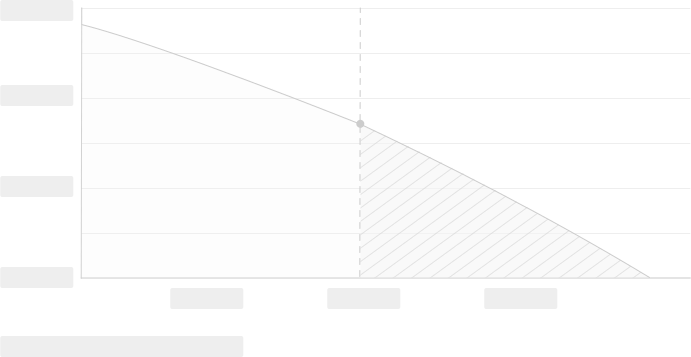

Gesamtlaufzeit (Prognose)

29 Jahre, 3 Monate

Auf Basis folgender Eckdaten

Darlehensbetrag386.280 €

Nach 10 Jahren Sollzinsbindung

Nach Ablauf der Sollzinsbindung können Sie bei der bisherigen Bank zu einem neuen Zinssatz weiterfinanzieren, zu einem neuen Kreditgeber wechseln oder das ausstehende Darlehen aus Eigenmitteln ablösen.

Repräsentatives Beispiel

Repräsentatives Beispiel für PSD Bank Hessen-Thüringen eG, bei Vermittlung durch Interhyp AG, Domagkstraße 34, München, Bonität vorausgesetzt. 3,44 % geb. Sollzins / 3,52 % effektiver Jahreszins / 10 Jahre Sollzinsbindung / Darlehensbetrag 386.280 €. Gesamtanzahl der Raten: 350, Darlehenslaufzeit: 29 Jahre und 2 Monate, Höhe der Rate: 1.751 €. Zu zahlende Gesamtsumme 612.123 €. Erstrangige Besicherung des Darlehens durch Grundschuld oder Reallast erforderlich.

Häufig gestellte Fragen zum Hypothekenrechner

Was genau ist eine Hypothek?

Grundschuld oder Hypothek?

Warum ist Interhyp günstiger als mein Darlehensgeber?

Was erwartet mich bei der Beratung?

- die Vorbereitung auf den Immobilienkauf

- den Vergleich von 500 Finanzierungspartnern

- die Erstellung Ihres individuellen Finanzierungsplans, der optimal zu Ihnen passt

- die Prüfung staatlicher Fördermöglichkeiten

- die Zusammenstellung aller für Ihre Finanzierung notwendigen Unterlagen, die sie bei Ihrem Darlehensgeber vorlegen müssen

Wie geht es weiter?

1. Unverbindlich anfragen

Direkt über das Antragsformular. Das verpflichtet Sie zu nichts und ist kostenlos.

2. Angebote besprechen

Innerhalb eines Werktages meldet sich Ihr Berater / Ihre Beraterin bei Ihnen. Nach der persönlichen Beratung zu Ihrem Vorhaben erhalten Sie maßgeschneiderte Angebote.

3. Einfach abschließen

Ihr Berater / Ihre Beraterin unterstützt Sie bei der Bereitstellung aller erforderlichen Unterlagen und regelt die Formalitäten mit dem Darlehensgeber. Sie erhalten den Finanzierungsvertrag zur Unterschrift.

Wie funktioniert der Hypothekenrechner?

Schritt 1: Wählen Sie aus was Sie berechnen möchten?

- Gesamtlaufzeit: Sie wissen,, wie hoch Ihre monatliche Rate ist und wollen die Gesamtlaufzeit berechnen.

- Monatliche Rate: Sie wissen, bis wann Sie ihre Immobilie abbezahlt haben möchten, und wollen die monatliche Rate berechnen. Optional können Sie anschließend wählen, ob Sie die Immobilie innerhalb der Sollzinsbindung abbezahlen möchten. Beachten Sie, dass die monatliche Rate dann sehr hochausfallen kann, da die Sollzinsbindung in der Regel deutlich kürzer ist als die Gesamtlaufzeit.

Schritt 2: Wählen Sie eine Sollzinsbindung

Schritt 3: Wählen Sie den Finanzierungsgrund

Sie können wählen zwischen:

- Kauf einer Immobilie

- Eigenes Bauvorhaben

- Anschlussfinanzierung

Schritt 4: Geben Sie den Kaufpreis an

Geben Sie den Kaufpreis ohne Nebenkosten wie Notar- und Grundbuchgebühren, Grunderwerbssteuer sowie Maklergebühr an. Bei einem Bauvorhaben geben Sie bitte den Kaufpreis inklusive Grundstück an.

Schritt 5: Geben Sie Ihr Eigenkapital an

(Optional) Schritt 6: Optionale Angaben

- Ort der Immobilie: Mit dieser Information wird wir die Grunderwerbssteuer berechnet.

- Maklergebühr: Geben Sie an, ob eine Maklerprovision fällig wird oder nicht.